认证您的身份,可享更多权益!

认证您的身份,可享更多权益!

2.可享受产品无限次数发布服务,与资深大佬共享最新产品资讯,价格走向提前知。

认证您的身份,可享更多权益!

认证您的身份,可享更多权益!

客服电话 : 400-961-2018

客服电话 : 400-961-2018

腾 讯QQ :

腾 讯QQ :

微 信 号 : 18811656823

微 信 号 : 18811656823

联系邮箱 : kf@acmi.org.cn

联系邮箱 : kf@acmi.org.cn

收藏

收藏

近日,制冷剂工厂与下游空调大厂四季度合约订单价格商定,据悉制冷剂R32季度长约价格为37500元/吨,这比三季度价格高了2000元/吨,R410A的价格为36500元/吨,也较三季度价格上涨了2000元/吨。此价格消息传出市场,涨价气氛得以烘托,自此制冷剂再次吹响了涨价号角。当然,涨价的背后逻辑是基于供需基本面的支撑,叠加配额管理政策的加持,预计未来制冷剂市场高景气度将延续。

一、2024年制冷剂市场一路高歌

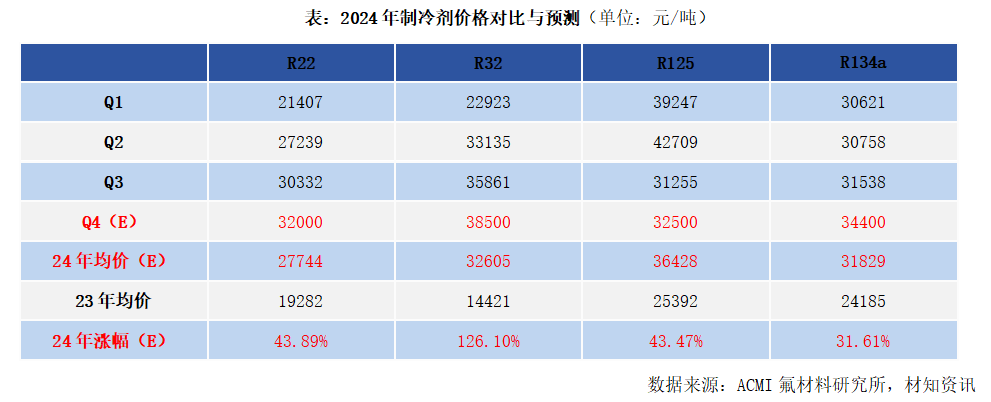

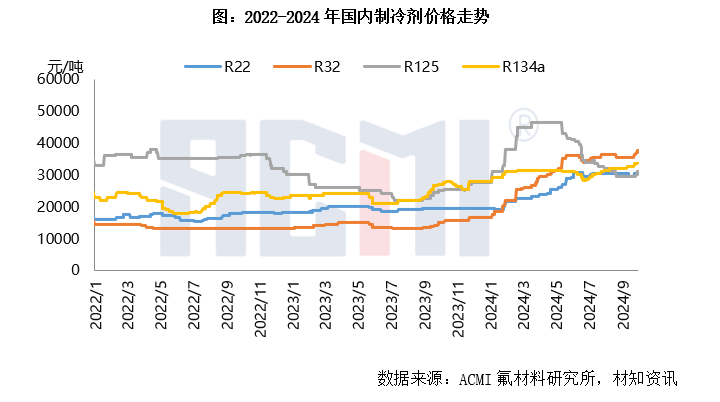

受配额管理政策影响,2024年国内制冷剂行业景气度上升,首要表现为价格不断上涨,此外今年家用空调等下游国内需求回暖和出口数量大涨也给予价格走高以有力支撑。据ACMI材知资讯数据显示,除R125在第三季度价格出现明显回落外,制冷剂R22、R32和R134a季度均价不断走高。根据四季度合约订单价格以及供需情况预测,四季度各个制冷剂产品价格将继续走高,2024年度均价也将较去年出现明显的涨幅。

二、四季度市场影响因素分析

制冷剂行业受下游需求的季节性影响,市场表现并不遵循大宗商品“金九银十”的传统规律,一般8-9月份处于相对淡季,从今年价格波动情况来看,8-9月份基本平稳过渡,而近期利好集中释放,奠定了市场上涨的基调。

1.R32配额增发VS装置年度检修计划

由于今年空调供应增加明显,使得其对制冷剂的需求超出预期;8月22日,生态环境部发布2024年度氟碳化物剩余配额有关安排的通知,特作出对R32生产配额增发3.5万吨的决定,且全部为内用配额,以维持市场的供需动态平衡。配额的发放按照今年永久配额的比例进行,最终以企业自行申请的数量为准。然而消息发布不久,华东及山东大厂均表示四季度存在年度检修计划,装置实际运行将根据配额和计划进行调整,因此预计实际增量有限,检修或将带来的阶段性缺货现象。

2.终端消费市场回暖,下游需求提升

今年国家连续发文支持以旧换新工作的进行,家电、汽车等终端消费市场回暖。以家用空调为例,近日下游家用空调10月份排产数据公布,预计相比去年实绩增加23%。同时今年家用空调受到海外补库以及高温天气的利好驱动,出口订单大幅增加,8月份家用空调出口数量高达535.4万台,同比增长37%。

3.出口订单紧俏,外贸价格攀升

近日制冷剂出口行情受船期、报关时间以及其他宏观因素影响,订单增加明显,部分企业表示目前出口订单已排到11月中下旬,价格也是不断攀升。据了解现R32的外贸订单价格集中在35000-36000元/吨,新单报价已达37000-38000元/吨,业内人士预测价格仍有上涨可能。R134a的外贸价格涨至31000元/吨,由此可见目前外贸订单价格接近内贸价格。

三、明年制冷剂配额征求意见稿发布,行业景气度将延续

2024年9月14日,生态环境部发布《关于公开征求2025年度消耗臭氧层物质和氢氟碳化物配额总量设定和分配方案意见的函》,方案初步制定了2025年二代制冷剂(HCFCs)与三代制冷剂(HFCs)的配额总量及分配方案,并对方案编制进行了说明。方案整体遵循目标导向、稳中求进、分段实施、分类施策的工作原则,二代制冷剂配额严格落实年度履约淘汰任务,三代制冷剂配额在综合考虑行业发展需求和2024年度HFCs配额实施情况下,对部分产品的配额发放进行了细微调整。

2025年我国HCFCs生产配额总量为16.36万吨,内用生产配额总量与使用配额总量为8.60万吨,2025年度我国HCFCs生产和使用量分别削减基线值的67.5%和73.2%。其中主要产品R22的生产配额和内用生产配额分别为149048吨和80862吨,相比2024年分别削减18%和28%。

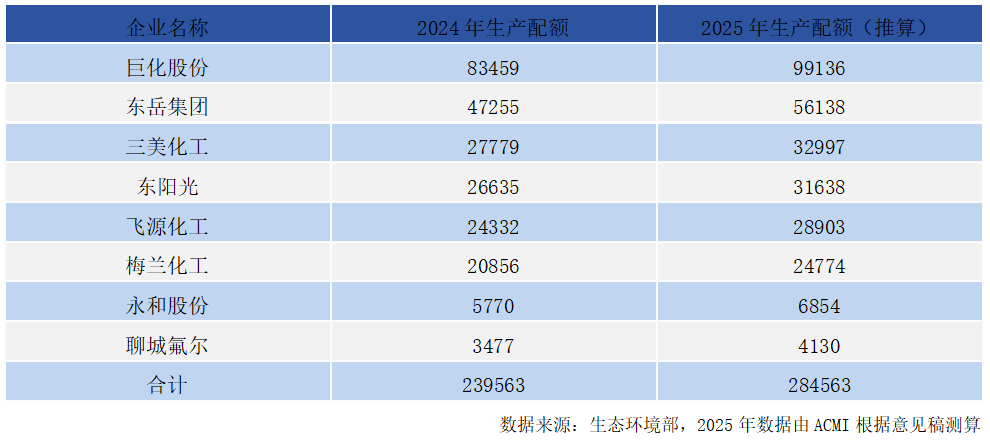

根据HCFCs淘汰的替代需求、半导体行业R41和R236ea的增长需求,生态环境部增发4.5万吨R32生产配额(内用生产配额为4.5万吨)、8000吨R245fa生产配额(内用生产配额为8000吨)、20吨R41配额(内用生产配额为20吨)、50吨R236ea(内用生产配额0吨),其他品种配额与2024年保持一致。本次增量配额的分配严格遵循基线年生产记录的比例原则,确保了各企业既有配额占比的稳定性,进一步巩固了HFCs供应领域的高产业集中度格局,头部企业的市场领导地位与影响力得以持续强化。以R32为例看HFCs的供应格局:

根据2025年R32具体分配方案推算,生产配额占比最大的为巨化股份,其合并飞源化工配额后,占比达到45.00%,其次为东岳集团占比为19.73%,第三第四为三美股份和东阳光,占比分别为11.60%和11.12%。因此,2025年产能仍集中在头部企业,行业竞争走向“和合”,预计价格也将延续偏强走势。